Stahlmarkt Consult Blog

Deutsche Stahlnachfrage fällt auf niedrigsten Stand seit 2009

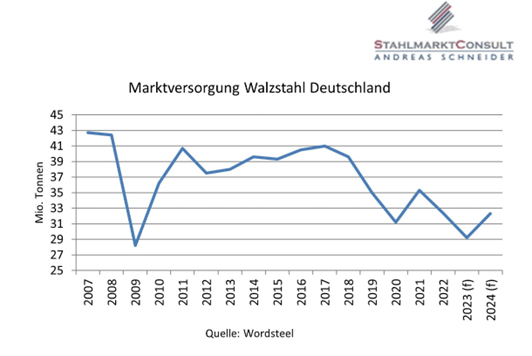

Diese Prognose ist dramatisch: Der Weltstahlverband worldsteel erwartet für die Stahlnachfrage in Deutschland in diesem Jahr einen Rückgang um 10% auf nur noch 29,2 Mio. Tonnen. Dies ist unter den großen Stahlverbraucherländern der mit Abstand schwächste Wert. Seit 2018 ist der hiesige Markt um mehr als 25% geschrumpft. Während der unerwartete Höhenflug der Stahlpreise in den Jahren 2021/2022 die Nachfragekrise verdeckt hat, wird diese nun zur Unzeit voll sichtbar. Denn nicht nur sind Stahlhersteller seit dem Sommer wieder mit höheren Rohstoffkosten konfrontiert. Die Ertragsperspektiven haben sich verschlechtert. Bei der aktuellen Standort-Debatte und mit Blick auf die Dekarbonisierung muss die Nachfrageseite mehr beachtet werden.

Überraschend scharfe Abwärtskorrektur

Noch im April hatte worldsteel für Deutschland nur ein Minus von 2,2% erwartet. Dass die Prognose nun so deutlich nach unten gesetzt wurde, ist überraschend. Ein Teil der Korrektur geht allerdings auf einen statistischen Basiseffekt aufgrund nachträglich geänderter Zahlen für 2022 zurück. Die Erwartung für das Marktvolumen ist gegenüber der April-Prognose um 5,5% von 30,9 auf 29,2 Mio. Tonnen herabgesetzt worden. Der Rückgang in Deutschland um 10,0% gegenüber dem Vorjahr fällt in Deutschland fast doppelt so stark aus wie im EU-Mittel, das für 2023 auf -5,1% beziffert wird.

Im Vergleich zu den bisher vorliegenden Daten fällt der von worldsteel für das Gesamtjahr prognostizierte Rückgang überraschend hoch aus. Die deutsche Stahlerzeugung lag bis September nach Angaben der Wirtschaftsvereinigung Stahl um 3,6% im Minus, das alleine auf die auf baunahe Stahlerzeugnisse orientierten Elektrostahlwerke entfällt. Der vom Statistischen Bundesamt ermittelte Index des Auftragseingangs in der Stahlindustrie lag für die ersten acht Monate sogar um 11% über dem durch einen scharfen Lagerabbau geprägten Vorjahr. Die Absatzstatistik des Bundesverbands Deutscher Stahlhandel zeigt bis August ein Absatzminus von 4,9%, das vor allem durch zweistellige Rückgänge bei einigen Langprodukten zustande kommt. Auch die bis August vorliegenden Produktionswerte der Abnehmerbereiche lassen nicht auf einen so scharfen Rückgang des Stahlbedarfs schließen. Die Produktion der Automobilhersteller liegt sehr deutlich über dem Vorjahr, auch die Autozulieferer bewegen sich im Plus. Rückgänge verzeichneten bis August der Stahl- und Leichtmetallbau (-3,7%), die Hersteller von Metallerzeugnissen (-2,7%) und das Bauhauptgewerbe (-0,9%). Der Maschinenbau lag bis zum Sommer noch auf Vorjahresniveau.

Allerdings wird die Nachfrageentwicklung der vergangenen Wochen von fast allen Marktteilnehmern als enttäuschend bis desaströs beschrieben. Von einer Belebung nach der Sommerpause gibt es keine Spur. Die Bedarfe der Endabnehmer gehen zurück. Während der Einbruch des Baus langsam tatsächlich am Markt ankommt, wird die Stützwirkung der Automobilindustrie schwächer. Der in vielen Branchen durch hohe Auftragsbestände gebildete Puffer wird schwächer. Zudem werden immer noch Bestände abgebaut. Dies scheint vor allem baunahe Bereiche zu treffen, nachdem im Vorjahr vor allem Flachprodukte betroffen waren. Dieser negative Lagereffekt scheint stärker als erwartet noch auf der Nachfrage zu lasten.

Unter dem Strich gießt die Prognose, so sie denn ungefähr eintrifft, die in den vergangenen Wochen verschlechterte Nachfragesituation in Zahlen.

Kurzfristiges Problem der Stahlhersteller: steigende Kosten

Die schwache Nachfrage bringt die Hersteller in eine knifflige Lage. Denn gleichzeitig sind seit dem Sommer die Rohstoffkosten spürbar gestiegen. Nach StahlmarktConsult-Berechnungen sind die Herstellkosten der Hochofenroute vor allem als Folge deutlich höherer Preise für Kokskohle seit Juli um mehr als 80,- €/t auf den höchsten Stand seit März gestiegen. Auch die Kostenbasis der Elektrostahlwerke ist gestiegen, wenn auch bei weitem nicht so stark. Da die Spotmarktpreise in den vergangenen Monaten deutlich gefallen sind, dürften die Hersteller im Kurzfristgeschäft kaum noch Geld verdienen. Sie profitieren allerdings noch von längerfristigen Vertragsabschlüssen, bei denen die Preise weit über dem aktuellen Spotmarktniveau liegen. Ob diese Entkopplung auch für die Vertragspreise des Jahres 2024 noch aufrechterhalten werden kann, dürfte die weiteren Ertragsaussichten stark beeinflussen.

Sollte bei den Stahlpreisen nicht bald eine Wende gelingen, dürfte es zu weiteren Produktionskürzungen kommen.

Die Nachfrageseite muss stärker beachtet werden

Über die kurzfristigen Wirkungen hinaus werfen die Zahlen von worldsteel auch strukturelle Fragen auf. Vor nicht allzu langer Zeit wurde in Deutschland ein Stahljahr mit 40 Mio. Tonnen als „gut“ empfunden. Noch 2018 wurde dies fast erreicht. Nur fünf Jahre später werden voraussichtlich nicht einmal 30 Mio. Tonnen gebraucht, ein Viertel der Nachfrage ist verloren gegangen. Vieles spricht dafür, dass es sich hierbei nicht nur um typische konjunkturelle Schwankungen, sondern um eine strukturelle Nachfragkrise handelt. Der Stahlbedarf ist seit 2018 in Deutschland fast doppelt so stark gefallen wie auf EU-Ebene. Sowohl Markteinflüsse als auch verschlechterte nationale Standortbedingungen fordern ihren Tribut. Eine Rückkehr des Marktvolumens auf frühere normal erscheinende Mengen ist nicht absehbar.

Diese Entwicklung wird bei der Diskussion über die anstehende Dekarbonisierung der Stahlindustrie viel zu wenig beachtet. Denn die nötigen Investitionen erfordern einen Eigenanteil der Hersteller, der bei schwachem Marktumfeld und intensivem globalen Wettbewerb immer schwerer zu verdienen ist. Die Rekordgewinne der Jahre 2021 und 2022 werden sich so schnell nicht wiederholen. Inwieweit der Staat mit weiteren Fördermilliarden einspringen sollte, ist fraglich. Ohne eine starke stahlverarbeitende Industrie mit entsprechend hohen Stahlbedarfen wird auch die großzügigste Förderung der Stahlhersteller ins Leere laufen. Kostennachteile und harter globaler Wettbewerb treffen die Stahlabnehmer genauso wie die Stahlhersteller. Sowohl für die Standort-Debatte als auch für die Umsetzung der Dekarbonisierung gilt: Eine Politik, die nur die Erzeuger im Blick hat, wird scheitern. Gleichen Wert hat eine belastbare Zukunftsperspektive für die Stahlabnehmer. Eine ehrliche Diskussion darüber, ob diese gewünscht ist und wie sie erreicht werden soll, ist überfällig.

© StahlmarktConsult Andreas Schneider. Verwendung nur mit Quellenangabe erlaubt.